Onnodige pensioenkortingen, onzinnige beleggingsscenario’s, ongepaste eisen

In de tijd dat Wim Duisenberg leiding gaf aan De Nederlandsche Bank (DNB) kreeg ik de vraag om te helpen met het programma voor een cursus die DNB wilde aanbieden aan een grote delegatie van Bank Indonesia. Tijdens de cursus (en de fraaie diners) leerde ik ook Huib Muller beter kennen, een vrolijke en zeer Leidse jurist.

Muller was directeur Toezicht en zei daarover: ‘Wij maken de regels, wij leggen de regels uit bij verschil van interpretatie en wie niet tevreden is met de regels kan bij ons in beroep gaan’. Eén van die regels was toen nog, dat DNB controleurs detacheerde bij de kleinere banken om daar de boeken grondig na te pluizen, terwijl bij de grootbanken de eigen controle door de interne accountantsdienst voldoende was voor DNB. Dat was klassenjustitie in de ogen van de kleinere instellingen, maar die waren niet zo naief om daarover te klagen bij DNB die de regels maakte, ze uitvoerde en zelf eventuele klachten afhandelde.

Arrogant pensioentoezicht

Duisenberg was de eerste President die een keer verscheen voor de Kamercommissie van Financiën; zijn voorganger Jelle Zijlstra vond dat zelfs daarmee de onafhankelijkheid in gevaar zou komen. De huidige president Klaas Knot komt één keer per jaar naar de Kamercommissie, maar dat mag alleen een ‘ronde-tafel-gesprek’ heten. Hij kiest zelf op welke vragen hij dieper wenst in te gaan.

Dat is een kleine stap in de richting van meer openheid en bereidheid om te luisteren, maar helaas is het intussen helemaal fout gegaan bij het toezicht op de pensioenen. Toezicht is zó arrogant dat de bestuursleden van de pensioenfondsen het kennelijk hebben opgegeven om nog in te gaan tegen DNB. Ze zagen hoe het afliep met de grote petitie tegen DNB uit 2019, ondertekend door een meerderheid van de Nederlandse hoogleraren die iets weten van pensioen en financiele markten, maar genegeerd door Toezicht.

Intussen zijn we anderhalf jaar verder en de instemmende reacties op mijn bijdragen hier in Wynia’s Week komen niet meer alleen van collega-hoogleraren en van andere experts die zich vrij kunnen uitspreken, maar nu ook van insiders.

Eén topman uit de pensioenwereld schreef al eerder: ‘Ik heb al langer de indruk dat de macro-afdeling en de toezichtsafdeling van DNB niet met elkaar praten. Macro vindt het idioot dat [mijn fonds] met een [extreme] disconteringsvoet moet rekenen, terwijl toezicht keihard wil ingrijpen.’ Een ander: ‘Niet verrassend is dat men in het buitenland nogal kritisch is. Meestal begrijpt men in het buitenland niet waar Nederland mee bezig is. Net zoals men nooit begreep waarom dat wij de rekenrente zo laag hielden.’

En: ondeskundig

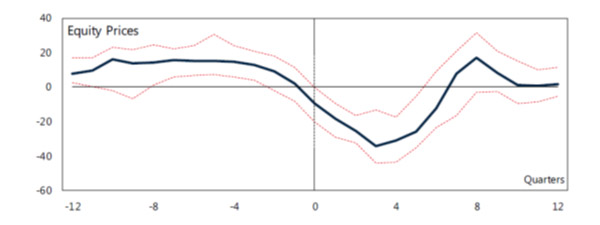

Wie niet luistert naar kritiek bij een gecompliceerd dossier dat kennis vereist van financiële markten, macroeconomie en statistiek, wordt behalve arrogant ook nog ondeskundig. Als de juristen bij Toezicht hadden willen leren van economen binnen en buiten het eigen bolwerk hadden ze bijvoorbeeld deze grafiek gezien van de Bank for International Settlements (BIS), de samenwerking van de centrale banken waar Nederland ook lid van is (en waar Huib Muller lang geleden zo’n goede rol speelde bij het optuigen).

De onderzoekers bij de BIS keken naar 144 economische recessies in 18 landen . Kwartaal ‘0’ is steeds het begin van de recessie en de grafiek laat zien hoe de aandelenkoersen gemiddeld reageerden (met een bandbreedte voor de kwartielen). De koersen beginnen hun daling twee of drie kwartalen eerder dan de recessie in de economie maar daarna herstellen ze zich weer binnen acht tot twaalf kwartalen.

Pensioenfondsen vluchten uit beursfondsen

Het is zo fundamenteel anders dan in de rekenmodellen die Toezicht oplegt aan de pensioenfondsen. Die moeten rekenen met 10.000 verschillende computer-gegenereerde reeksen van plussen en minnen voor de beurs waarin die samenhang met de conjunctuur ontbreekt en de beurs dus ook tien of twintig of veertig of zestig jaar kan doordalen (zie mijn columns hier van de afgelopen drie weken).

De pensioenfondsen (ABP-APG voorop) vluchten daarom in beleggingen die niet een beursgenoteerde koers hebben. ‘Private equity’ en andere activa die niet dagelijks worden verhandeld op een beurs kunnen op de balans verschijnen met een waardering die minder fel schommelt dan de aandelenkoersen.

John Cochrane schrijft: ‘Waarom beleggen pensioenfondsen zo graag in private equity, venture capital en onroerend goed, allemaal activa zonder dagelijkse beprijzing in de markt? Wel, misschien precies omdat ze kunnen waarderen op een stabiele 5 procent payout’. Zo vermijden pensioenfondsen in Nederland voor een deel de paniekscenario’s van het DNB-Toezicht (maar vaak met exorbitante kosten voor de managers van private equity, hedge funds etc).

Onnodige pensioenkortingen, onzinnige beleggingsscenario’s, ongepaste eisen

Daarom is dit de treurige korte inhoud van de verwoestingen die Toezicht sinds 2007 heeft aangericht:

- 1. Onnodige kortingen op de meeste pensioenen (volgend jaar opgelopen tot 20 procent) door een ‘idiote’ rekenrente. Toezicht zwijgt wanneer insiders opmerken dat buitenlandse collega’s dit ‘niet begrijpen’).

- 2. Onzinnige computerscenario’s opgelegd aan alle pensioenfondsen om aandelen af te stoten en te vervangen door vastrentende beleggingen.

- 3. Ongepaste eisen dat pensioenfondsen een soort virtuele annuïteit gaan uitrekenen voor wie met pensioen gaat, zodat de fondsen nog meer weg moeten uit aandelen en de pensioenen nog ongunstiger worden voor wie straks met pensioen gaat.

Ik ben bang dat de ‘keiharde’ juristen bij Toezicht zelfs het inzicht missen in exponentiële groei, hoewel het RIVM eindeloos uitlegt dat exponentiële groei (van covid) enorm afhangt van de groei-parameter R. Dat geldt ook voor pensioenen vanwege de lange horizon.

Een pensioen als Bosnië…

De hoogleraren Arnout Boot, Coen Teulings en Paul de Beer hebben groeifactoren van respectievelijk 1,002 en 1,025 per jaar berekend uit de officiële parameters van Toezicht voor hun vergelijking tussen 40% of 80% in aandelen, private equity en onroerend goed. 1,002 en 1,025 lijkt een klein verschil, maar als ik dat toepas op de 60 jaar waar Toezicht mee rekent geeft de formule met méér aandelen etcetera een vier keer zo gunstig pensioen als het alternatief dat Toezicht wenst. Als Toezicht zo al had gedwongen in 1961, hadden wij nu een pensioen op het peil van Bosnië (vier keer lagere welvaart dan Nederland).

Ik zie bij Toezicht niets van de sympatieke houding jegens traditionele pensioenfondsen zoals bij voorbeeld van de Bank of Canada – volgens deskundige Onno Steenbeek een land dat voor de pensioenen veel gemeen heeft met Nederland. Daar schreef Jack Pelody: ‘In reality, DB pension plans [ons huidige stelsel dat Toezicht wil afschaffen] provide individual members with insurance not available from defined-contribution (DC) plans [zoals Toezicht aan het forceren is]. In addition, DB pension funds can have longer time horizons than DC funds and so can have different investment strategies.’

Zo hoort een Centrale Bank te kijken naar de pensioenen. Het doel is een solide verzekering voor de oude dag die pensioenfondsen veel goedkoper kunnen aanbieden dan verzekeraars, en vooral ook een goed resultaat van de beleggingen door een zo lang mogelijke horizon. Die nadruk hoor ik niet bij Toezicht, waar arrogantie en ondeskundigeid nu al zo veel kapot hebben gemaakt.

Dit de vierde in een reeks bijdragen van Eduard Bomhoff over pensioenen in Nederland en de rol van het toezicht. Voor andere afleveringen van de serie kijk HIER.

0 reacties :

Een reactie posten